Miriam Leitão: Última etapa da Reforma Tributária mostra divisão de recursos

A reforma tributária sobre o consumo exige ações na área de processos de gestão e de sistemas de emissão da nota fiscal por parte das empresas como forma de evitar problemas a partir de 2026. Essa é a avaliação de especialistas em tributação.

Uma nova plataforma tecnológica que será inédita no mundo, 150 vezes maior do que o PIB, entra em funcionamento no próximo ano para operacionalizar os pagamentos dos impostos sobre produtos e serviços.

➡️ O novo sistema vai viabilizar e estruturar o pagamento dos futuros impostos sobre valor agregado (IVA), previstos na reforma tributária sobre o consumo (aprovada em 2024 pelo Congresso Nacional e sancionada no início deste ano pelo presidente Luiz Inácio Lula da Silva).

Já em fase de testes, o objetivo da Receita Federal é de que a plataforma esteja funcionando em 2026 sem gerar cobrança efetiva (alíquota será pequena, de 1%, que poderá ser abatida em outros tributos).

A partir de 2027, quando haverá extinção do PIS e da Cofins federais, o sistema do “split payment” começará a operar em toda a economia para a CBS (tributo federal), focado principalmente nas negociações entre empresas — o chamado “business to business”, sem abranger o varejo.

De 2029 a 2032, haverá a transição do ICMS estadual e do ISS municipal para o IBS, com a redução gradual das alíquotas do ICMS e do ISS e o aumento gradual da alíquota do IBS (o futuro tributo sobre consumo dos estados e municípios).

➡️A Receita Federal não considera a perspectiva de grande complexidade para as empresas em 2026 (leia mais abaixo nessa reportagem).

Lula sanciona com vetos a regulamentação da Reforma Tributária

O que dizem especialistas

De acordo com o especialista em TI e CSMO da Logithink, Fernando Brolo, o verdadeiro “calcanhar de Aquiles” das empresas está no processo de entrada documentos considerando o novo formato do sistema da Receita Federal.

Para ele, as consequências práticas desse gargalo vão desde mercadorias paradas e incapacidade do contas a pagar, liquidar a fatura, até a possibilidade de a empresa não aproveitar os créditos tributários, gerando um impacto direto no fluxo de caixa.

“As empresas estão subestimando a complexidade de receber e processar as notas de seus fornecedores, que virão com cerca de 200 novos campos. Se o sistema de gestão (ERP) não souber ler e validar essas informações, o processo simplesmente para”, disse Fernando Brolo, da Logithink.

Segundo Reginaldo Stocco, CEO da vhsys, empresa de tecnologia voltada para micro e pequenos negócios, o novo sistema exige que as empresas reorganizem seu controle fiscal e contábil, atualizem os sistemas de gestão, simulem cenários, planejem o fluxo de caixa, capacitem equipes e revisem processos internos.

“A reforma muda a estrutura de cálculo e de declaração de impostos, o que exige que as PMEs revisem desde o regime tributário até a forma como emitem notas fiscais e registram suas operações. Quem começar esse processo agora vai chegar em 2026 com vantagem. Essa mudança deve ser vista como uma oportunidade de modernizar a operação”, afirmou Reginaldo Stocco, da vhsys.

Para Jhonny Martins, vice-presidente do SERAC, hub de soluções em contabilidade, educação e gestão corporativa, as empresas devem adequar os sistemas de gestão, de notas fiscais e de meios de pagamento, integrando-os aos bancos e às plataformas de arrecadação, o que demandará investimento tecnológico.

“Adaptar a operação agora evita que o imposto se torne o gargalo do crescimento amanhã (…) O ‘Split Payment’ [um dos módulos do sistema da Receita Federal] traz mais previsibilidade para o fisco, mas também exige maturidade financeira das empresas. Quem se preparar agora vai atravessar essa transição com vantagem competitiva”, avaliou Jhonny Martins, do SERAC.

Cláudio Costa, Head da Selbetti Business Consulting, avaliou que a transição para as empresas vai muito além da atualização de sistemas. Ele apontou a necessidade de integração entre áreas, de automação inteligente e de criação de indicadores confiáveis, o que torna a reforma “não apenas um desafio de conformidade mas também um catalisador para a transformação digital e das rotinas fiscais”.

“O custo de uma adaptação tardia pode ser alto: perda de competitividade, riscos de autuação e desorganização do fluxo financeiro. A reforma, por sua natureza, não é opcional. A urgência em se adequar não está apenas em atender a uma exigência legal, mas em proteger a continuidade operacional”, acrescentou Cláudio Costa, da Selbetti Business Consulting.

Receita Federal minimiza preocupações

A Secretaria da Receita Federal negou que haverá um aumento de complexidade na emissão das notas fiscais, e também afastou interpretações de que poderá haver um cenário caótico para as empresas a partir de 2026.

Segundo o órgão, os campos das notas fiscais serão praticamente os mesmos de hoje, como: CNPJ ou CPF, de compradores ou vendedores, além da quantidade de produtos, valor da venda e códigos tributários, por exemplo.

➡️A novidade é que o empresário terá de indicar se a venda é para o setor privado, para órgãos públicos ou entidades ligadas ao Prouni ( Programa Universidade para Todos).

Em um primeiro momento, explicou o Fisco, as empresas terão de alimentar o sistema com o código de cada produto, ou serviço. Uma vez feita essa “amarração”, o produto será reconhecido na hora da venda pelo sistema — viabilizando a emissão automática do documento fiscal.

“Esses que imaginam que vai ser o fim do mundo, acredito eu que não conhecem o sistema. Recomendo muito que assistam às lives do projeto-piloto, que leiam os manuais da CBS. Acredito eu que boa parte de quem pensa que é o apocalipse não assistiu às lives do projeto-piloto que estão no canal da Receita Federal”, disse o gerente do Programa de Implementação dos Sistemas da Reforma Tributária do Consumo da Receita, Marcos Flores.

Ele admitiu que serão incluídos novos campos na confecção do sistema de notas fiscais, algo considerado rotineiro (pois ocorre com frequência) e relacionado unicamente com o trabalho desenvolvido pelas empresas de “software” – responsáveis por adequar os sistemas. Mas explicou isso não representará mudanças para o empresário, que compra os sistemas de gestão e emissão de notas prontos.

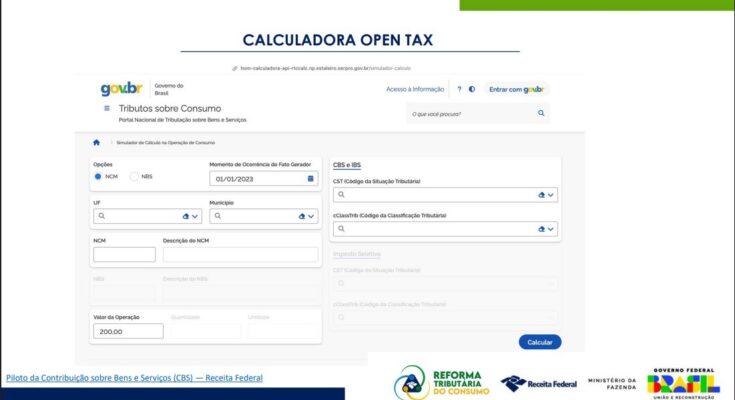

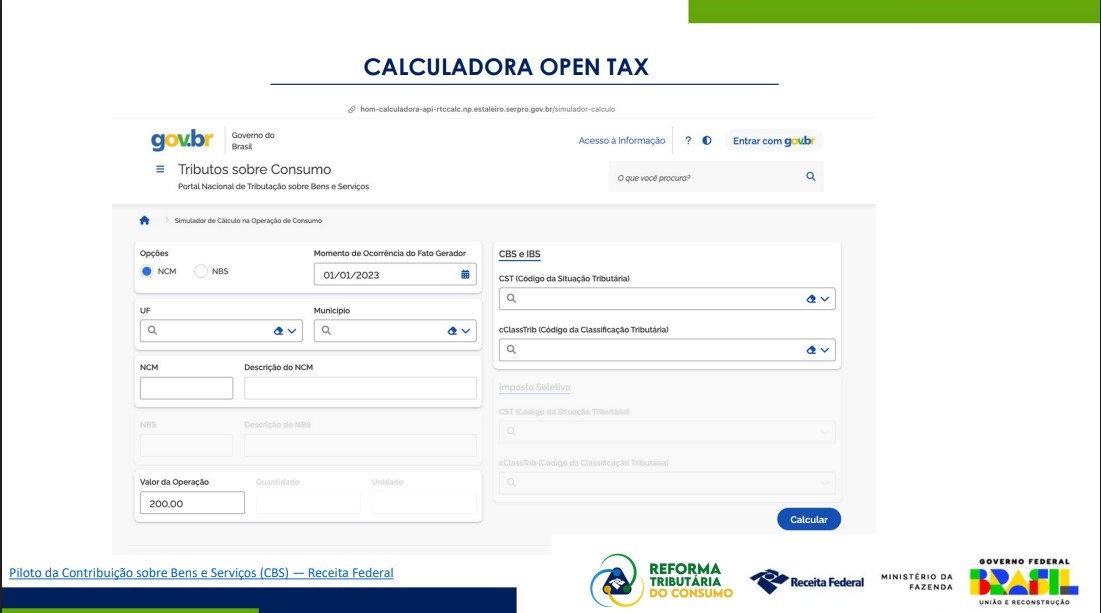

“O contribuinte [empresário] só tem que fazer uma coisa: confirmar que a calculadora que a Receita disponibilizou gratuitamente já está acoplada ao sistema que emite as notas. Baixa a calculadora. Fez, vai funcionar, a nota vai sair. Para o colaborador que está na boca do caixa, não muda nada”, afirmou Marcos Flores, do Fisco.

Interface gráfica da calculadora da Receita que estará acoplada aos sistemas

Reprodução de apresentação da Receita

Segundo ele, o sistema foi desenhado para dar incentivos econômicos positivos aos empresários, conferindo também maior segurança.

“Hoje, o empresário tem que contratar um contador, um advogado, para interpretar a legislação, colocar no sistema, emitir os documentos, fazer uma declaração, rezar para a interpretação ser a mesma das administrações tributárias e passar cinco anos torcendo para não dar problema. Agora ele tem a calculadora que mostra: essa aqui é a administração da Receita federal. Fica muito mais seguro”, acrescentou Marcos Flores, do Fisco.

➡️No caso do controle dos créditos tributários de cadeias anteriores de produção, que passarão a ser pagos rapidamente, conforme premissa da reforma tributária, haverá três cenários:

Apropriado: tributo efetivamente pago pelo fornecedor, ou pelo adquirente, gerando crédito para o comprador.

Apropriado parcialmente: tributo foi pago parcialmente, o que pode estar relacionado com uma venda parcelada ainda não integralmente quitada, por exemplo.

Não apropriado: sistema vai indicar quando não houver o pagamento, o que pode estar relacionado com vendas a prazo com vencimento futuro e consumo pessoal, entre outros.

Sistema de apuração dos créditos tributárois

Reprodução de apresentação da Receita Federal

No caso de crédito não apropriado, segundo a Receita Federal, o empresário tem a opção de gerar um documento de arrecadação (Darf) como adquirente, realizar o pagamento, e quando for pagar o fornecedor, enviar só o valor líquido. O recolhimento pelo adquirente poderá ser utilizado quando o “split payment” não estiver disponível. Também pode esperar o fornecedor pagar, ou no futuro usar o “split payment” – que faz o recolhimento imediato.

Como ficam os impostos com a reforma tributária

Arte g1

Reforma tributária: atualização de processos e sistemas até 2026 é desafio para empresas